一个投资热点能否形成逻辑,得到市场认可,再达成共识,这中间充满了偶然性。不经意间,端午节后,“科特估”火了。

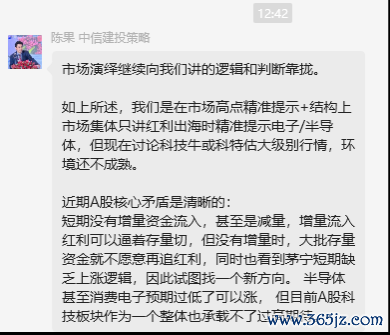

中信建投策略首席陈果的一段发言也在各个社交平台流传,他表示,市场演绎继续向此前讲的逻辑和判断靠拢,在市场集体只讲红利、出海时,他精准提示了电子、半导体,但是现在讨论科技牛或科特估大级别行情,环境还不成熟。

在芯片、半导体大涨的情绪下,陈果的言论立马引来争议声,有观点表示,“反指说没有大行情,那么买就对了!”也有观点认为他讲了“无价值的实话”:当下市场的确没有任何行业会出现“大级别行情”。

陈果的观点还在于,近期A股核心的矛盾是:短期没有增量资金流入,甚至是减量。他指出,在没有增量资金时,大批存量资金就不愿意再追红利,同时也看到茅、宁短期缺乏上涨逻辑,因此试图找个新方向。半导体甚至消费电子预期过低了可以涨,但目前A股科技板块作为一个整体也承载不了过高期待。

端午节后,两市成交额延续了缩量,6月12日,沪深两市成交额不足7000亿元,前一次突破万亿还要追溯到5月6日。存量博弈之下,市场资金更为谨慎,风格切换也较为极致,这就能理解,在6月11日科特估大涨之时,红利板块快速回调,12日红利回归后,科特估也立刻偃旗息鼓的原因了。

陈果最新研判:红利、出海和科特估

当前摆在市场上的投资机会是明牌:整个上半年,红利、出海概念表现亮眼,在传统6月风格切换的惯例之下,资金开始寻找机会,科特估成为目标。

对于上述三个方向,陈果在6月初时曾经做过分享。他认为,市场除了守在红利里面已别无选择,甚至这种风格将维持相当长时间。等公募抱团红利是伪命题,红利策略理论上是底仓的选择之一,但业绩长期稳定性能配得上底仓的A股红利股是有限的。此外,中国的产业竞争力决定出海是趋势,而成长股整体表现不会回到过去,投资机会依然存在。

红利的机会上,他指出,红利更多是相对收益逻辑,期待公募在红利领涨三年之后大幅再切换到红利难度较高,而保险确实存在继续小步流入港股高息股迹象。同时,他也提出高股息股即将面对的问题:即多数金融股资源股背后的盈利稳定性确实值得探讨,甚至有些未来更多要考虑的是融资补充资本金还是分红。

目前A股主线除了红利,就是出口、出海,前者核心驱动是利率下行,自身稳定,后者在今年不只是出海中期逻辑,也基于出口链的景气,而这和全球制造业补库存有关。陈果认为,在补库存之后,需要密切关注制造业指数和后续海外经济与市场的变化。

那么,科技股是否会成为下一个投资主线?陈果指出,市场对于中国的其他高端制造业也可能偏保守,例如消费电子和半导体行业,消费电子业绩好于市场预期,大基金三期是正确的战略投资,市场对此反应不足,AI终端的发展,A股同样不敢抱乐观预期。很多产业证明:从0到1阶段,中国未必引领,但从1到3阶段,中国能够快速发展。

因此,他的观点上短期比市场一致预期要更谨慎,即使红利与出海,继续持有也需要更严格的逻辑优选。而中期来看,他比市场一致预期要更乐观,在红利与出海之外的方向,可能会出现可观新机会,比如电子等。

科特估怎么就火了?

从陈果在6月初的观点来看,市场已经在寻找新的投资机会,而科特估的科技属性刚好符合了市场一致观点。

科特估一词最早出现在方正证券策略首席曹柳龙和徐嘉、奇付原团队的研报中。今年3月10日,该团队发布《科特估:新质生产力,突围!》的研报指出,继中特估之后,科特估“新质生产力”突围。

曹柳龙团队给出的判断逻辑在于,高质量发展“硬科技”转型升级,需要新型举国体制下的大规模财政补贴,因此,2024年科技股行情必然会伴随着资源、公用事业等“稀缺资产”涨价重估。

在投资方向上,该团队认为,科特估聚焦新质生产力转型升级:优势制造+中国自造+先进智造。

具体来看,一是中国领先的“优势制造”(如新能源车和通信等),已经完全实现自主可控,但亟待“出海”突围!

二是自主可控的“中国自造”(如高端装备和新材料等),属于潜在被欧美“卡脖子”的基础工业,存在现成的技术路径,亟需“新型举国体制”财政补贴实现“硬科技”自主可控。

三是前沿科技的“先进智造”(如AI和生物技术等),没有现成的技术路径,需要改善营商环境,优化上市制度,鼓励企业家精神,给企业更多的试错机会。

对于新质生产力如何实现科特估,曹柳龙团队认为,具体来看:

一、“优势制造”:已经实现“特估”,中国“优势制造”出海,既可以落实中国“一带一路”高水平开放,也能够在“逆全球化”趋势下扩大中国的“朋友圈”。

二、“高端自造”:“硬科技”自主可控需要大规模财政补贴,因此,资源/公用事业等“稀缺资产”涨价重估(中特估),是自主可控“高端制造”转型升级的基础(科特估)。

三、“先进智造”:不要陷入“技术第一性”的认知误区,让商业利益拉动科技升级。改善营商环境,优化上市制度,鼓励企业家精神,能够帮助中国AI等“先进智造”实现技术突围。

在6月10日,节后开市前一天,曹柳龙再次发布了《科特估:憧憬与现实》的研报,尽管他也认为,当前市场需要对科特估多一点耐心,短期交易需谨慎等待信号,但是节后开市,资金已经开始向科特估涌入。

已有公募加入“群聊”

券商分析师的热闹也感染到了买方,华夏基金官方号上对科特估第一时间进行了科普。华夏基金认为,以半导体等为代表的科技行情迎来反弹,相关热点再度发酵,尤其是国家大基金三期的成立,更是刺激了科技股行情,也带动了“科特估”概念的爆火。

对照中特估,科特估拔估值的逻辑是什么呢?

首先是政策端的重视。高端制造、硬科技都属于是新质生产力的范畴,今年两会政府工作报告将“新质生产力”列为今年十大工作任务之首,芯片、AI算力、5G等相关扶持政策也在持续推进中;

此外,科技股目前估值处于相对历史上的低位。以半导体行业为例,可以观察到:2020年之前中国半导体的估值长期高于美国,但2020年以来,即便中国半导体行业的盈利能力持续优于美国,但其估值水平相对美股则明显恶化。外部环境的不友好,导致中国新质生产力的估值普遍偏低,中国科技制造业包括高端自造和先进智造在内亟待估值修复。

交易层面上看,芯片为代表的很多信息技术行业的科技股经历两三年的持续下跌,也跌出了空间,现在芯片的PB处于历史较低的位置。并且产业绝大多数分支景气度已经触底反转,加上后续存储大厂的扩产周期,产业基本面预期是持续向好的。

华夏基金认为配资低息炒股配资门户,后续也可依据科特估催化,重点关注TMT、医药里的低估值大盘成长,进一步观察市场认可度。